下周金价涨跌均衡_下周黄金是涨还是跌

1.影响原油价格波动的因素有哪些?

2.什么会影响金价

3.全球纸币贬值对黄金的价格有无冲击?

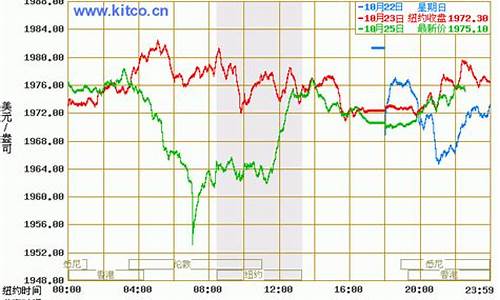

金价格春节期间坐了次“过山车”,从最高930美元下跌到884美元后持续反弹,最高摸至927美元,2月12日又大幅下挫,收于906美元。昨天跌势依旧,截至记者发稿时,国际现货金价为898美元。业内人士认为,从短期来看,金价还会掉头向下,但这也给了大家逢低做多的机会。 春节金价“上蹿下跳” 春节前,众多黄金投资专家的分析提醒众多炒金者,如果购买的是实物金条,可以选择持金条过年;如果是做黄金期货的,一定要卖掉过年,因为在高位的金价震荡剧烈,随时有被震出局的可能。 事实也证明了这一点。在春节期间,金价先是探底884美元,后最高摸至927美元,随后又大幅下挫至906美元,震荡幅度着实惊人。节前提示的两大风险点之一欧元区利率决定以特里谢略显疲软的会后发言展开,疲弱的欧元区经济数据以及特里谢指出欧元区经济存在下行风险,市场对欧元区年内降息预期大为加强,欧元直线下挫,大跌300余点,美元相应大幅反弹。但令人意外的是,金价并未随之下调。金价独立走势开始显现一些苗头。外汇市场上,此前对美国经济前景的关心现在则亦包含了对欧元区经济增长潜力的评估。之所以金价与美元汇率走势出现一定脱钩迹象的原因在于,美元的走强属于被动强势,整体而言,外汇资产相对于黄金资产的吸引力在下降。需要指出的是,金价独立走势仍处于萌芽阶段,未来相当一段时间,美元走势将继续左右金价。金价的供求面上也发生了较大变化,受高涨金价影响,印度1月黄金进口同比急剧下滑。G7会议上IMF售金的提出也对金价形成一定压力。 2月金价不容乐观。目前对黄金的界定应该是金融商品,实金的供求主要提供的是炒作的空间,对金价走势不会产生决定性影响。未来金价仍将受美元走势左右,若全球经济金融形势持续恶化,金价走势独立性有望增强。 鉴于黄金避险功能将继续得以强化,建议投资者逢低做多黄金。多种利空因素打压,金价最终高处不胜寒,在盘整许久的高位掉了下来。由于投资者在金价逼近纪录高位后锁定获利,金价由高位大幅下滑。从技术面看,金价仍有调整的可能。金价下方支撑为900美元,下一步支撑885美元,上方阻力为914美元。 从历史来看,每年的2月份黄金价格都会出现一个低点。2003年1月初,国际黄金价格只有大概350美元,至2月底只上涨了30美元左右,涨幅较小。2004年1月初,国际黄金价格与2003年同期相比有大概18%的小幅上涨,达到430美元附近,而后在2月底左右有一个30美元左右的小幅度下跌。 2005年1月初,国际黄金现货在一整年的发展中价格几乎没有上涨,1月份有一个小幅冲高之后,黄金价格在450美元左右浮动。2月底的时候却跌落到2004年同期水平。2006年1月初,国际黄金价格走势开始冲高,与2005年同期相比有大概100美元左右的上涨,2月份黄金价格和2005年2月相比涨幅达到27%左右。 2007年1月初,伴随油价的触底反转以及年初实货需求的提升,国际现货黄金价格自600美元启动,至2月底上涨至690美元附近,两个月内涨幅高达15%。同时现货黄金对650美元的有效突破将金价的交易重心抬高。2月底,由于风险厌恶情绪以及日元加息引发的套息交易平仓拖累黄金走势,国际现货金价5个交易日内自690美元附近大幅下挫至632美元。 此后随着该短期影响因素的褪去,现货黄金在良好基本面支撑下再次上攻690美元。然而伴随着欧洲央行系统售金力度的加大以及面临700美元大关时的心理压力增强,金价再次回落。 上半年上涨无悬念 尽管目前黄金价格再次陷入了胶着状态,但展望2008年黄金价格再次冲高几无悬念,上攻至1000美元/盎司也并非毫无可能。次级债风波对于美国经济的影响可谓“余波未了”,2008年将是集中爆发的年度,受到美元走软的影响,避险资金极有可能再次把黄金作为资金的庇护所;与此同时,全球性通货膨胀能否在2008年得到遏制,仍然是一个未知数。就黄金而言,不仅可以对冲美元贬值的风险,也可以抵减通货膨胀压力,在全球性宽松的货币政策之下,金价的继续上涨指日可待。 美国经济加速疲软下的宏观弱势美元将继续构成黄金长线牛市支撑。从供需角度分析,黄金长期同样会维持供不应求的格局,这是金价长线牛市的基础。在产金大国中,除中国以外,其他产金国的矿产金将呈现萎缩态势。 目前全球每年基本维持2500吨的矿产金,其中超过70%的产金被首饰消化,其余部分应用于工业行业,真正进入金融流通领域的实物黄金不多。如果要从供需关系分析对金价的影响,金价的走势主要受需求影响,与供应因素不大。 因为黄金的供应是一个刚性指标,每年新增2500吨(其中首饰消化大部分),而黄金的需求往往会出现很大的弹性。特别是在世界经济不稳定情况下投资需求弹性很难估量,目前正是如此。不必怀疑黄金的长线牛市格局。 延伸阅读,金价已经高位运行。美国次贷危机余波未息,美联储不得不紧急降息刺激经济,国际金价近期也别无选择地坐上了“过山车”。昨天下午4时,国际金价报983.9美元/盎司。而在短短一个月里,国际金价最高到达983.8美元/盎司,最低为849.5美元/盎司,其翻云覆雨的表现,让新入行的黄金投资者尝到了风险的味道。 黄金销售骤增三成以上。此番震荡之前,金市一直都是艳阳天。国际金价的直线上升,让黄金投资似乎成了一桩不赔的营生。商家接连推出金瓜子、金币、金条、金砖、原料金……昔日豪门大户手中金灿灿的玩物,飞入寻常百姓家,让不少投资者激动不已。 “黄金投资热在北京表现得尤其明显。”中国黄金协会副会长侯惠民称。2007年,黄金的销售量比2006年增长了30%,明明白白地透出投资黄金的热度。他表示,中国人历史上就喜好黄金,现在生活水平提高了,黄金收藏自然热情高涨。但他也再三提醒,国际金价从2001年重拾升势以来,目前价格已属高位运行。 家庭闲钱投资黄金不宜过半 “投资黄金有很多注意事项要提前弄明白。”投资者投资黄金时除了要关注国际金价的风云变幻之外,还要明白一些常识,例如何时交易比较合适、差价是多少才可获利等。 是投资就会有风险,实物黄金投资不如纸黄金安全,但纸黄金投资也并非一桩不赔的买卖。侯惠民明确表达了自己的观点:一个家庭如果有闲钱,可以少量投资实物金,但不能超过家庭闲置资金的一半。因为黄金最大的作用是对冲信用危机,但出售时往往会遇到各种各样的问题。一位银行理财师表示,均衡配置是家庭理财必须遵循的原则,家庭可以投资黄金,但用于此项的投资比重不能太大。 目前,黄金虽有升值预期,且具有保值作用,但价格也在不断波动,把所有鸡蛋放到一个篮子里总归是不保险的。

影响原油价格波动的因素有哪些?

套利的原因是存在价格差异,但套利的结果可能是价格趋同。

如果我知道纽约的黄金便宜,苏黎世贵,那我就会在纽约买进,在苏黎世卖出。但如果都这么做,其结果自然是纽约的黄金需求上升,导致价格上升。而苏黎世的黄金供给增加,导致价格下降。均衡自然是两者价格相同(或者差个运费),从而套利空间消失。

个人浅见……

什么会影响金价

供求关系,原油库存,汇率因素,经济发展状况,突发与气候状况。

习惯上把未经加工处理的石油称为原油。一种黑褐色并带有绿色荧光,具有特殊气味的粘稠性油状液体。是烷烃、环烷烃、 芳香烃和烯烃等多种液态烃的混合物。

扩展资料:

原油主要成分是碳和氢两种元素,分别占83~87%和 11~14%;还有少量的硫、氧、氮和微量的 磷、砷、钾、钠、钙、镁、镍、铁、钒等元素。比重0.78~0.,分子量280~300,凝固点-50~24℃。

原油产品可分为石油燃料、石油溶剂与化工原料、润滑剂、石蜡、石油沥青、石油焦等6类。 其中,各种燃料产量最大,接近总产量的90%;各种润滑剂品种最多,产量约占5%。

原油分类

按组成分类:石蜡基原油、环烷基原油和中间基原油三类;

按硫含量分类:超低硫原油、低硫原油、含硫原油和高硫原油四类;

按比重分类:轻质原油、中质原油、重质原油以三类。

参考资料:

全球纸币贬值对黄金的价格有无冲击?

黄金的供求关系

由于黄金兼具商品、货币和金融属性,又是资产的象征,因此黄金价格不仅受商品供求关系的影响,对经济、政治的变动也非常敏感,石油危机、金融危机等都会引起黄金价格的暴涨暴跌。此外,投资需求对黄金价格的变动也有重大影响。

国际黄金市场供求关系决定价格的长期走势。

从历史上看,上个世纪70年代以前,国际黄金价格基本比较稳定,波动不大。国际黄金的大幅波动是上个世纪70年代以后才发生的事情。例如:1900年美国实行金本位,当时一盎司20.67美元,金本位制保持到大萧条时期,1934年罗斯福将金价提高至一盎司35美元。1944年建立的布雷顿森林体系实际是一种“可兑换黄金的美元本位”,由于这种货币体系能给战后经济重建带来一定积极影响,金价保持在35美元,一直持续到10年。

近30年来,黄金价格波动剧烈,黄金价格最低253.8美元/盎司(1999年7月20日),最高850美元/盎司(1980年1月18日)。19年低至1980年初是黄金价格波动最为剧烈的阶段。19年11月26日(据NYMEX期货价格)价格为390美元/盎司,而不到2个月,1980年1月18日,黄金价格已涨到850美元/盎司,成为30年来的最高点。而随后在一年半时间内,价格又跌回400美元之下,并且在随后的二十多年里价格基本都在400美元以下,尤其是300-200美元之间维持了相当长时间,300美元以下的价格就持续了4年,从1998年1月至2002年3月。从2002年3月底黄金价格恢复到300美元之上,2003年12月1日重新回到400美元,2005年12月1日价格突破500美元/盎司,2006年4月10日突破600美元/盎司,2006年5月11日达到近期的最高点723美元。

造成黄金价格剧烈波动的诱因是70年代布雷顿森林体系的瓦解。13年,尼克松宣布不再承诺美元可兑换黄金,金价彻底和美元脱钩并开始自由浮动。从此,黄金价格的波动最大程度地体现了黄金货币和商品属性的均衡影响。

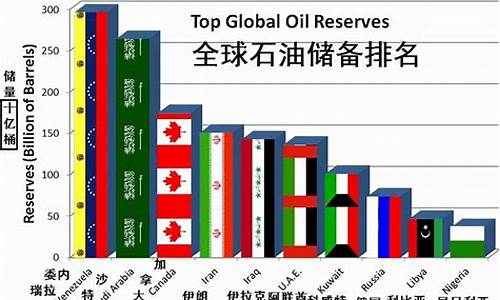

由于黄金有国际储备功能,黄金被当作具有长期储备价值的资产广泛应用于公共以及私人资产的储备中。其中黄金的官方储备占有相当大的比例,目前全球已经开出来的黄金约15万吨,各国央行的储备金就约有4万吨,个人储备的有3万多吨。因此,国际上黄金官方储备量的变化将会直接影响国际黄金价格的变动。上个世纪70年代,浮动汇率制度登上历史舞台之后,黄金的货币性职能受到削弱,作为储备资产的功能得到加强。各国官方黄金储备量增加,直接导致了上世纪70年代之后,国际黄金价格大幅度上涨。

上个世纪八九十年代,各中央银行开始重新看待黄金在外汇储备中的作用。中央银行日渐独立以及日益市场化,使其更加强调储备资产组合的收益。在这种背景下,没有任何利息收入的黄金(除了参与借贷市场能够得到一点收益外)地位有所下降。部分中央银行决定减少黄金储备,结果1999年比1980年的黄金储备量减少了10%,正是由于主要国家抛售黄金,导致当时黄金价格处于低迷状态。

近年来,由于主要西方国家对黄金抛售量达成售金协议——《华盛顿协议(CBGA1)》,规定CBGA成员每年售金量不超过400吨,对投放市场的黄金总量奢定了上限,同时还有一些国家特别是亚洲国家在调整它们的外汇储备——增加黄金在外汇储备中的比例。

其他影响因素

(1)世界主要货币汇率

美元汇率是影响金价波动的重要因素之一。

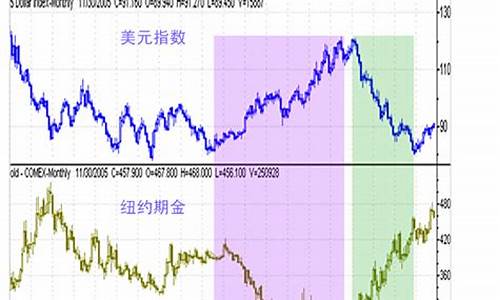

由于黄金市场价格是以美元标价的,美元升值会促使黄金价格下跌,而美元贬值又会推动黄金价格上涨。美元强弱在黄金价格方面会产生非常重大的影响。但在某些特殊时段,尤其是黄金走势非常强或非常弱的时期,黄金价格也会摆脱美元影响,走出独自的趋势。

美元坚挺一般代表美国国内经济形势良好,美国国内股票和债券将得到投资者竞相追捧,黄金作为价值贮藏手段的功能受到削弱;而美元汇率下降则往往与通货膨胀、股市低迷等有关,黄金的保值功能又再次体现,在美元贬值和通货膨胀加剧时往往会刺激对黄金保值和投机性需求上升。11年8月和13年2月,美国两次宣布美元贬值,在美元汇价大幅度下跌以及通货膨胀等因素作用下,1980年初黄金价格上升到历史最高水平,突破800美元/盎司。

回顾过去20年历史,美元对其他西方货币坚挺,则国际市场上金价下跌,如果美元小幅贬值,则金价就会逐渐回升。过去十年金价与美元走势存在80%的逆相关性。

(2)石油供求关系

由于世界主要石油现货与期货市场的价格都以美元标价,

石油价格的涨落一方面反映了世界石油供求关系,另一方面也反映出美元汇率的变化,世界通货膨胀率的变化。石油价格与黄金价格间接相互影响。

通过对国际原油价格走势与黄金价格走势进行比较可以发现,国际黄金价格与原油期货价格的涨跌存在正相关关系的时间较多。

(3)国际政局动荡、战争

国际上重大的政治、战争都将影响金价。为战争或为维持国内经济的平稳增长而大量支出,政局动荡大量投资者转向黄金保值投资,等等,都会扩大黄金的需求,刺激金价上扬。如二次大战、美越战争、16年泰国、1986年“伊朗门”,都使金价有不同程度的上升。再如2001年“9.11”曾使黄金价格飙升至当年的最高价$300。

(4)其它因素

除了上述影响金价的因素外,国际金融组织的干预活动,本国和地区的中央金融机构的政策法规,也会对世界黄金价格的走势产生重大的影响。

基于影响黄金价格的因素十分复杂,所以建议个人介入黄金交易要十分谨慎。

你好,这肯定是有影响的,我就和你说说影响黄金价格的具体因素:

1)黄金价格与美元的互动关系:由于国际黄金价用美元计价,在基本面、资金面和供求关系等因素均正常的情况下,通常呈现美元涨、黄金跌和美元跌、黄金涨的逆向互动关系。这是投资者判断金价走势的重要依据。

(2)黄金价格与国际原油的互动关系:原油价格一直和黄金市场息息相关,其原因是黄金具有抵御通货膨胀的功能,而国际原油价格与通胀水平密切相关,因此,黄金价格与国际原油价格具有正向运行的互动关系。

(3)黄金价格与国际政局动荡的互动关系:国际上重大的政治、战争都将影响黄金价格。黄金发挥其保值避险的作用,成为投资的首选,刺激金价的上扬。

(4)黄金价格与国际商品市场的联动关系:由于“金砖四国”经济的持续崛起,对有色金属等商品的需求持续强劲,价格持续强劲上扬。虽然与有色金属相比,黄金的上涨幅度明显偏低,但铜、铝等有色金属的大幅下跌已影响到黄金价格。投资者在判断黄金价格走势时,必须密切关注国际商品市场尤其是有色金属价格的走势。

(5)黄金价格与国际重要股票市场的互动关系:国际黄金市场的发展历史表明,在通常情况下,黄金与股市也是逆向运行的,股市行情大幅上扬时,黄金价格往往是下跌的,反之亦然。

(6)黄金价格与黄金现货市场季节性供求因素的关系:黄金现货市场往往有比较强的季节性供求规律,上半年黄金现货消费相对处于淡季,近几年来金价一般在二季度左右出现底部。从三季度开始,受节日等因素的推动,黄金消费需求会逐渐增强,到年底的圣诞节,黄金现货需求会逐渐达到高峰,从而会使金价持续走高。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。