金价可能回到1380吗为什么_金价可能回到1380吗

1.黄金近日跌价了吗?

2.国际黄金价格是如何跳上1300大关的?

3.金价为何猛涨?

4.关于Ag(T+D)收益问题

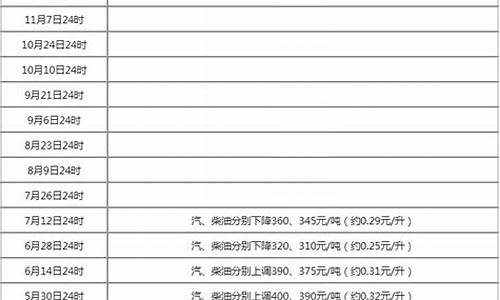

截止到2020年3月4日黄金价格走势是在平稳的朝上走,慢慢的上升。

影响黄金价格的主要因素:

1、国际政局动荡、战争

国际上重大的政治、战争事件都将影响金价。政府为战争或为维持国内经济的平稳增长而大量支出,政局动荡大量投资者转向黄金保值投资,等等,都会扩大黄金的需求,刺激金价上扬。

2、黄金的供求关系

造成黄金价格剧烈波动的诱因是70年代布雷顿森林体系的瓦解。1973年,尼克松政府宣布不再承诺美元可兑换黄金,金价彻底和美元脱钩并开始自由浮动。从此,黄金价格的波动最大程度地体现了黄金货币和商品属性的均衡影响。

扩展资料:

黄金辨别技巧:

1、检查黄金的官方标志。一般都刻有999或990,或者10K,18K,22K,24K。不考虑低于10K的,因为黄金的含量太低了。如果你用放大镜观察,会看的更仔细。

2、古老的黄金饰品是不会有明显的官方纯度标志的。

3、假冒的黄金饰品当然也会有官方标志,所以需要进行更进一步的检查。

黄金近日跌价了吗?

周五(5月24日)现货黄金报收于1383.70美元/盎司,最高触及上一交易日收盘价1391.69美元/盎司,最低下探至1356.24美元/盎司。下跌了63.美元/盎司,跌幅为0.4%。造成现货黄金收跌的主要原因是德国表现强劲的经济数据。数据显示,德国6月GFK消费者信心指数上升至07年9月以来最高水平。作为欧元区的领头羊,德国经济形势的好转对于黄金价格的避险魅力有一定程度的削弱,限制了黄金价格的上行空间。

当日,现货黄金亚市维持在1380美元/盎司至1390美元/盎司区域震荡,午后最高触及1398美元/盎司,随后回落。在欧洲时段中,黄金价格未能再度冲破1398美元/盎司高点,整体维持在1385美元/盎司至1386美元/盎司附近窄幅震荡。至纽约时段,黄金价格出现进一步的下滑,最终收于1383.70美元/盎司。

而作为美联储对于货币政策走向的重点参考依据,美国一系列经济数据对于国际黄金价格的影响更是显得十分直观。

美国劳工部公布数据显示,美国5月18日当周初请失业金人数为34万人,低于预期的34.5万人,同前一周相比,下降了2.3万人,四周均值为33.95万人,下降了0.05万人。5月11日当周,续请失业金人数为291.2万人,大幅度下降了11.2万人,低于预期的300万人,为08年3月15日以来最低水平。另外,5月11日当周保险失业率为2.3%,与前一周基本持平。就业市场的相关数据均好于预期,说明美国就业市场正在还不改善。而即将出炉的美国4月份耐用品订单则能够反映出美国近期制造业的发展情况,是十分值得关注点经济数据。

德国央行行长、兼欧洲央行(ECB)委员魏德周四表示,在过去3年内,法国已经削减结构性赤字,大约每年1%。但法国财政政策仍面临挑战,应该继续坚持目前的减赤规则。

日K线图显示,黄金价格在1487受阻之后,二度探底,目前在1321的关键前低支撑前,企稳反弹。目前1321和1338连线形成支撑,若现货金守稳其上,后市伦敦金将朝1487反弹,但首先需要面对1400关口的阻力。技术指标上看,MACD止跌回升,但仍在零轴下方;随机指标超跌反弹,但还未回到50以上。一旦后市金价跌破1321和1338连线支撑,将首先测试1321和1300。

国际黄金价格是如何跳上1300大关的?

中长期趋势:下跌的概率高于上涨的概率 ,在下跌过程中必然存在反弹与振荡。

短期:近年黄金每到9月附近,都会展开一波涨势,这个跟年末的需求因素与美元走弱有关系的。

但是本年度末的黄金上升趋势估计不会太顺利了,应该是走一段大幅振荡式的盘整,这波盘整的走势有可能在美大选尘埃落定或者美联储开始加息 之前就开始回落了。

从投资的角度来看,强势美元确立的概率极高,买入黄金是不明智的;

从投机的角度来说,可以找一个适当的点位买入小量买入,不过个人觉得 风险与收益 不太合理。还是建议逢高沽空为上策。

从购置饰物的角度来说,国际金价要传导到零售价格是需要一段时间的,遇上自己喜欢的买了就好,毕竟千金难买心好。

有以下几个可能性会导致黄金继续上涨:

1 美国对伊朗动武

2 波兰的导弹防御导致俄罗斯采取外交手段以外的、更进一步的行动

3 美国的次按危机更进一步的演变成更加恶劣的情况(导致美联储采取更激进的货币发行手段)

之一的情况,则黄金继续看涨。

中长期看跌原因如下:

黄金的走势与美元的走势是负相关的(美元在01年开始贬值,到前阵子已经历时7年,该开始上涨势头了)。

现在美元开始逐渐转强,并且从货币政策以及整体经济环境方面来说,强势美元确立的概率极高。美国相对于欧洲低息,从近期的数据来看,欧洲央行因为以控制通涨为首要目标,于是接二连三加息(已停止),但却抑制了经济的发展;而美国则连续降息(已停止),并且透过一系列的货币政策以及应急措施,从目前来看,比欧洲央行的货币政策要明智,并且产生了更好的效果。

高息货币区的利率虽然对抑制通货膨胀有一定的作用,但是确阻碍了经济的复苏;同时,欧洲地区的工会组织十分强大,估计央行亦不得不让步(尽可能抑制通涨)。紧缩的货币政策,加上次贷危机的波及,无疑令到这些地区比美国更加糟糕。

其次在美国的大选年,美元不会单边贬值的(政治因素)。今次的大选,虽然从最新的民意调查来看,2党的参选人的主持率不相伯仲,但是取得胜利的概率依然会较高(现时的美国需要这样的一个角色度过困境,至少他上台可以增强人们的信心。从目前来看,此人上台之后,绝对会比共和党更加乐意压抑通货膨胀与高油价)。

金价为何猛涨?

首饰黄金的价格在340元左右,交易价回落在260元左右徘徊,投资黄金是280左右。黄金回收是263元

买涨不买跌,的确有机构叫美联储,主要看伯南特的讲话了

关于Ag(T+D)收益问题

1、美国通胀终于开始升温

美国8月核心消费者物价指数(CPI)大涨,录得一年来最大年度涨幅。在截至8月份的12个月中,核心CPI增长2.4%,创2018年7月以来的最大增幅,7月份的增幅为2.2%。

同样值得注意的是,8月份医疗保健费用出现了自2016年以来最大月度增长,医疗保险价格也创下了历史新高。通胀对黄金是有利的,因为通胀会导致购买力下降,而为了避免这样的损失,投资者会转向黄金和黄金股。

2、美国的负收益率

全球负收益率债券规模已达到近17万亿美元。这一趋势最近将以多种货币计价的黄金价格推升至历史新高,包括英镑、日元、加元和澳元。

到目前为止,美国债券还没有出现负收益率现象,至少在名义上不是。但美国债券收益率降至负值可能只是时间问题。

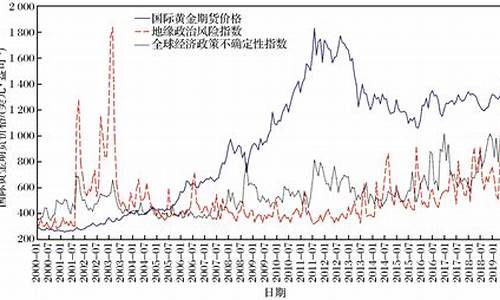

3、地缘政治和经济风险增加了对安全避风港的需求

目前有许多地缘政治和经济风险引发了黄金的“恐慌易”。贸易紧张,全球经济增长正在放缓。与此同时,英国脱欧最后期限也越来越近,英国和其他国家的投资者纷纷转向黄金。

2010年12月6日

上周行情回顾:

上周受欧债危机和韩朝局势的支撑下,现货黄金企稳于1350一带的支撑后持续上攻,周五受美国11月非农就业报告远不及预期,美元大幅跳水,现货黄金强势突破1400美元大关,长阳突破收于1413.33美元/盎司。本周涨50.48美元/盎司,涨幅3.70美元/盎司。离11月上旬的纪录高点近在咫尺。

基本面分析:

欧债方面:欧盟和IMF共同推出了针对爱尔兰的850亿欧元一揽子援助方案。该方案在公布之后并未马上给欧元区金融市场带来正面影响,不过,过去几天市场似乎有所企稳,欧元连续几个交易日反弹,欧洲股市也有所上涨。市场风险情绪提振下现货金曾一度徘徊在1360—1370一带。上周四欧洲央行将基准利率维持在1%。未能宣布大规模公债购买计划令市场失望,但交易商称欧洲央行以较通常水平略高的利率购买葡萄牙和爱尔兰公债,为问题重重的欧元区债务市场带来了一丝安慰。欧债方面的情绪暂时得到缓解,焦点又回到了美国。

美国方面: 上周五美国公布11月美国非农就业人数为增加3.9万,预期为增加15.5万。美国失业率(11月)为9.8%,预期为9.6%。该增幅大大低于市场预期,美国11月份失业率意外升至9.8%,预期为9.6%。美国11月非农就业人数增幅远不及预期,且失业率触及今年4月以来最高,证明美国劳动力市场持续疲软。失业率意外走高,意味着美国量化宽松的货币政策节奏可能加快,规模也可能继续扩大,对美元是利空。消息发布后美元随即大幅下跌,继续走弱。美元疲软则意味着较其他币种而言大宗商品更为便宜,从而助推大宗商品价格走高。就黄金而言,美元走软还会激发通胀预期买盘入场。导致现货黄金强势上攻以长阳突破的形态致使现货黄金周线呈现光头的长阳线。美联储主席贝南克(Ben Bernanke)在接受CBS电视台采访时表示,不排除进一步购买美国国债以提振国内经济的可能性。这段采访将于周日播出。进一步量化宽松的可能将导致现货黄金继续升势。

韩朝局势:韩朝局势方面在美韩军演“安全”结束后似乎有所缓解,中国欲重启六方会谈和平解决韩朝冲突。但是日本和韩国均反对重启六方会谈。而美日预定于12月3日至10日在日本各军事基地及冲绳周边海域、空域举行联合军事演习。意在威慑朝鲜。韩国6日将在国内包括延坪岛在内的29个地区同时实施为期大约一周的、独自的炮击训练,令朝韩局势不确定因素加大。重启六方会谈遇阻,加上朝鲜的核问题和韩国的炮击实弹训练,局势进入了僵局,未来必须关注局势发展。

亚洲方面:亚洲各国央行正陷于两难:热钱引发的通胀可能很短暂,但加息针对的是中期通胀而非短期热钱,如果短期内热钱大量撤走,岂非要掉头减息。以韩国为例,下半年因通胀急升已加息两次,相信韩国会继续以遏制货币升值及资金流入等手段,来舒缓加息的后遗症。中国连续上调存款准备金和金融危机后的首次加息,意在遏制通胀。再次加息的预期

渐行渐近,但是这对于短期的资本市场或是利空。下周澳大利亚、加拿大、巴西、英国、韩国等诸多国家将公布利率决定,可适当关注。若有迹象显示非美国家普遍实施紧缩货币政策,将令美联储宽松措施的实施面临更大压力,特别是中国的货币政策影响较大。

中国方面:今年前10个月,上海黄金交易所累计成交黄金5014.5吨,同比增长43.03%,成交金额突破1.3万亿元,黄金日成交量超过25吨。与此同时,金价持续走高,促进了黄金需求。随着黄金避险作用凸显,国内黄金实物需求激增,带动黄金实物出入库量和进口量均创历史新高。今年前10个月,我国共进口黄金209.72吨,同比增长480%。中国的黄金投资需求和国内通胀导致的黄金避险需求仍是推升黄金中长期价格走势的重要因素。

ETF: 白银ETF基金iShares Silver Trust于11月26日大幅减仓182.45吨,之后与11月30日和12月1日加仓16.73吨和54.73吨,在白银历史新高前小幅减仓4.01吨。美国ETF黄金基金SPDR Gold Shares进入12月连续加仓,1日加仓7.28874吨,2日加仓4.55542吨。终合来看,ETF对后市仍保持乐观。

技术面分析:

现货黄金周线看,周K线以光头长阳线报收,预示上涨动能很强.均线系统继续向上发散,上升通道保持完好。BOLL中轨和上轨继续向上延伸,短期受阻于上轨一带。MACD指标DIFF继续拐头向上,DEA延伸趋缓,红柱多头量能继续放大。KDJ指标与中轴附近支撑后强势拉回有金叉的欲望。RSI指标也于中轴附近强势拉回强势区域。技术指标显示仍属多头市场,仍有上升的动能。

现货黄金日线图看,之前的右肩构筑失败,从趋势看,仍在上升趋势中。5日和10日均线已经上穿22日均线,均线系统多头排列;BOLL中轨向上延伸,上轨也有拐头向上的趋势;MACD指标底部金叉,红柱多头量能急剧放大;KDJ指标三线继续向上延续;RSI指标继续运行于强势区域中;各技术指标显示仍属强势行情,继续看多。

现货白银周线图看,周K线收长阳线,强势突破BOLL上轨的压制,且均线系统多头排列,短期看强势上涨行情;MACD指标显示DIFF和DEA继续向上发散,红柱多头量能进一步放大,但是DIFF和DEA乖离太高,谨防回抽风险;KDJ指标于中轴之上继续金叉;RSI指标仍运行于强势区域;各技术指标显示行情仍属强势多头市场。

现货白银日线图看,受制于BOLL上轨的压力,但是BOLL轨道继续向上运行,均线系统多头排列;MACD指标高位金叉向上,红柱多头量能急剧放大;KDJ指标三线继续向上发散;RSI指标继续运行于强势区域中;各技术指标显示继续看多。

本周操作思路:

现货黄金上周借欧债危机冲上1380之上,借非农数据疲软直接上冲1400之上,本周将延续上周的走势,惯性上冲。操作上建议逢低做多为主。

现货黄金本周支撑位:1380—1390—1400

现货黄金本周压力位:1424—1435—1450

黄金TD将随现货金继续冲高,后市整体以回落做多为主。

黄金TD本周支撑位: 300—298—296

黄金TD本周压力位:305—308—310

现货白银周线形态看已经创出本轮上涨新高,本周将继续冲高。操作上以低多为主。

现货白银本周支撑位:29—28—27

现货白银本周压力位:30—31—32

白银TD趋势未破,鉴于现货白银已经创出本轮新高,周一开盘白银TD将大幅高开,操作上还是回调做多,保持多头思路。

白银TD本周支撑位:6600—6500—6400

白银TD本周压力位:6750—6850—7000

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。