金价大涨35美元行情走势_金价大涨35美元行情

1.历史上有哪四次美元危机?

2.美元与黄金挂钩有什么意义

3.1929年美国经济危机的时候金价有没有上涨

4.黄金价格的波动规律

20世纪80年代下半期,世界经济保持了较低通胀和较快增长,黄金的保值和避险作用下降,黄金价格也随之下跌

1833-1932年国际黄金价格大致在20.62-20.69美元/盎司之间波动,1934-1968年国际黄金价格大致在35美元/盎司左右。

所以呢,1912年的国际金价应该是在上面说的范围内

历史上有哪四次美元危机?

影响黄金价格走势的几种因素解析

1.黄金供需关系

金价是基于供求关系的基础之上的。如果黄金的产量大幅增加,金价会受到影响而回落。但如果出现矿工长时间的罢工等原因使产量停止增加,金价就会在求过于供的情况下升值。此外,新金技术的应用、新矿的发现,均令黄金的供给增加,表现在价格上当然会令金价下跌。一个地方也可能出现投资黄金的风习,例如在日本出现的黄金投资热潮,需大为增加,同时也导致了价格的节节攀升。

对于黄金走势的基本分析有许多方面,当我们在利用这些因素是,就应当考虑到它们各自作用的强度到底有多大。找到每个因素的主次地位和影响时间段,来进行最佳的投资决策。

黄金的基本分析在时间段上分为短期(通常是三个月)因素,和长期因素。我们对于其影响作用要分别对待。

2、美元走势

美元虽然没有黄金那样的稳定,但是它比黄金的流动性要好得多。因此,美元被认为是第一类的钱,黄金是第二类。当国际政局紧张不明朗时,人们都会因预期金价会上涨而购入黄金。但是最多的人保留在自己手中的货币其实时美元。如国家在战乱时期需要从它国购买武器或者其它用品,也会沽空手中的黄金,来换取美元。因此,在政局不稳定时期美元未必会升,还要看美元的走势。简单的说,美元强黄金就弱;黄金强美元就弱。

通常投资人士才储蓄保本时,取黄金就会舍美元,取美元就会舍黄金。黄金虽然本身不是法定货币,但始终有其价值,不会贬值成废铁。若美元走势强劲,投资美元升值机会大,人们自然会追逐美元。相反,当美元在外汇市场上越弱时,黄金价格就会越强。

总结:美元强黄金就弱;黄金强美元就弱。

3.战乱及政局震荡时期

战争和政局震荡时期,经济的发展会收到很大的限制。任何当地的货币,都由于可能会由于通货膨胀而贬值。这时,黄金的重要性就淋漓尽致的发挥出来了。由于黄金具有公认的特性,为国际公认的交易媒介,在这种时刻,人们都会 把目标投向黄金。对黄金的抢购,也必然会造成金价的上升。

但是也有其他的因素共同的制约。比如,在89至92年间,世界上出现了许多的政治动荡和零星战乱,但金价却没有因此而上升。原因就是当时持有美金,舍弃黄金。故投资者不可机械的套用战乱因素来预测金价,还要考虑美元等其它因素。

4.黄金与国际原油价格关系

石油价格

黄金本身是通涨之下的保值品,与美国通涨形影不离。石油价格上涨意味着通涨会随之而来,金价也会随之上涨。

总结:原油强黄金强,原油弱黄金弱

通货膨胀

我们知道,一个国家货币的购买能力,是基于物价指数而决定的。当一国的物价稳定时,其货币的购买能力就越稳定。相反,通货率越高,货币的购买力就越弱,这种货币就愈缺乏吸引力。如果美国和世界主要地区的物价指数保持平稳,持有现金也不会贬值,又有利息收入,必然成为投资者的首选。

相反,如果通涨剧烈,持有现金根本没有保障,收取利息也赶不上物价的暴升。人们就会购黄金,因为此时黄金的理论价格会随通涨而上升。西方主要国家的通涨越高,以黄金作保值的要求也就越大,世界金价亦会越高。其中,美国的通涨率最容易左右黄金的变动。而一些较小国家,如智力、乌拉圭等,每年的通涨最高能达到400倍,却对金价毫无影响。

5.黄金与央行动态

投资黄金不会获得利息,其投资的获利全凭价格上升。在利率偏低时,衡量之下,投资黄金会有一定的益处;但是利率升高时,收取利息会更加吸引人,无利息黄金的投资价值就会下降,既然黄金投资的机会成本较大,那就不如放在银行收取利息更加稳定可靠。特别是美国的利息升高时,美元会被大量的吸纳,金价势必受挫。

利率与黄金有着密切的联系,如果本国利息较高,就要考虑一下丧失利息收入去买黄金是否值得。

6.消费因素

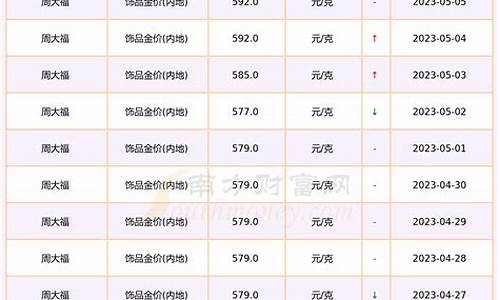

饰金需求

a.占黄金需求比例为75%左右,分额最大

b.2005年增长5%,为2736吨

c.传统饰金消费大国为印度,沙特,阿联酋,中国,土耳其等

对价格的影响:对价格的影响巨大, ,呈现季节性与周期性,通常第一及第四季度,饰金需求增长明显.

例子:每年印度的婚庆及宗教节日,中国的农历新年,西方的圣诞节和情人节,对饰金的需求都较其他时间增多.

印度是全球黄金最大的消费国。在2005年,印度的珠宝需求占全球黄金珠宝总需求的22%,占总零售净投资(金币和金条)的35%。

7.国际黄金基金持仓量 如世界最大的

黄金基金组织EFTs

EFTs自2003年面市以来,已吸引上千亿的资金流入黄金市场.成为近几年金价大幅上涨最直接的动力.

简析: ETF是Exchange Traded Funds的英文缩写,它是一种交易型开放式指数基金,是跟踪“标的指数”变化,既可以在上市交易又可以通过一级市场用一篮子证券进行创设和置换的基金品种。美国证券交易委员对ETF的定义是“投资目标是获得与标的指数回报率类同的一类投资公司”。 2003年,世界上第一只黄金ETF基金在澳大利亚的悉尼上市。2004年是黄金ETF展的一年,三只黄金ETF相继设立,并成就了目前黄金ETF市场的巨无霸——SPDR Gold Shares基金(纽交所代码GLD,下文简称:SPDR),该基金高峰时期持有黄金超过1134吨,此后黄金ETF产品在全球引发了认购热潮,并一度被华尔街的分析师认为直接促进了2004年后黄金价格的走牛。目前全球共有十只黄金ETF基金产品,分别在澳大利亚、美国、英国、法国和南非等国上市交易。目前大多国内的投资者还不能参与。

2007年8月1日,SPDR大幅增持10.16吨黄金达到506.69吨的持有量,正式突破500吨,当日国际金价上涨3.10美元/盎司;至8月31日,SPDR持仓量为515.44吨,当月共增持18.91吨,国际金价上涨9.30美元/盎司。其后:2007年9月,SPDR持金量增加62.59吨,国际金价上涨70.30美元/盎司;2008年2月,增持7.46吨,金价大涨48.40美元;2008年4月,减持61.59吨,金价下跌41.80美元/盎司。

然而,由于影响金价走势的因素,不仅仅是黄金ETF的持仓变化,还包括美元走势、原油价格、地缘政治局势、黄金供求等。因此,例外的情况也存在:2007年11月,SPDR增持4.12吨,由于原油下跌的拖累,国际金价下跌13.70美元/盎司;2008年3月,SPDR增持2.6吨,金价大跌58.0美元/盎司。

近年来,ETF持仓量一直不断增加,创出新高,国际金价也随之屡创新高,2008年9月24日,ETF持仓量为724吨,当时国际金价约为890美元/盎司,2010年6月ETF持仓量达到1286吨,国际金价上涨至1210美元/盎司。ETF持仓量增加约为555吨,增幅约为76.6%,国际金价上涨320美元/盎司,涨幅约为40%。

8.世界各国、机构黄金储备情况

从世界黄金协会提供的国家官方黄金储备资料看,黄金仍是许多国家官方金融战略储备的主体。现在全世界各国公布的官方黄金储备总量为32700吨,约等于目前全世界黄金年产量的13倍。其中官方黄金储备1000吨以上的国家和组织有:美国、德国、法国、意大利、瑞士、中国和国际货币基金组织。在这些国家和组织中,美国的黄金储备最多,为8135吨,占世界官方黄金储备总量的24.9%。西方前十国的官方黄金储备占世界各国官方黄金储备总量的75%以上。

黄金储备达百吨以上的有32个国家、地区或组织主要集中在欧洲和北美洲,亚洲及非洲国家只占少数;黄金储备不足10吨的国家、地区或组织共有47个,基本上都分布在亚洲、非洲和拉丁美洲,其总量只占美国黄金储备的1.43%。从这一数据可以看出,政治经济实力强大的国家其黄金储备也多,这说明黄金储备仍是国家综合实力的标志。

9.工业需求

a.主要在电子工业需求与牙医需求,占黄金总需求的10%左右

b. 受工业行业限制,变动平稳,对金价影响小

c. 2005年同比平稳增长2%,为419吨

对价格的影响:与经济景气度相关,受行业本身限制

例子:2001-2006年,世界经济快速平稳增长,电子工业,及航天等高端也发展迅速,工业对黄金的需求也保持稳定增长简析:作为五金之王,黄金是少有的化学、物理、电子性能优异的金属,应用领域非常广,在电子、通讯、航空航天、化工、医疗等部门及与人们日常生活相关的各类生活日用品当中也有广泛的应用空间。日本黄金年消费量在160吨左右,其中工业用金就达100吨,我国目前每年工业用金却不足10吨。黄金还可以用于日用品,如镀金钟表、皮带扣、打火机、钢笔等。钟表王国瑞士国度不大,但其饰品业每年用金量达40吨左右,其中95%都用在制表业上。日本仅一家手表厂一年消耗金盐就达1吨,相当于消耗黄金680公斤。随着我国人民生活水平的提高,电镀用金前景也会十分广阔。

美元与黄金挂钩有什么意义

1、第一次美元危机与十国集团和黄金总库

1960年10月,爆发了第一次美元危机,在国际金融市场上人们纷纷抛售美元抢购黄金,引起黄金价格的上升,金价涨到1盎司41.5美元。导致美元第一次危机的直接原因,是当时美国的黄金储备(178亿美元)已低于其对外短期负债(210亿美元),引起人们对美元能否按35美元兑换1盎司黄金的信心发生了动摇。为了维持外汇市场和金价的稳定,保持美元的可兑换和固定汇率制,其它西方国家在国际货币基金组织的合作,取一系列措施稳定国际金融市场。

2、第二次美元危机

美元对内不断贬值,美元与黄金的固定比价又一次受到严重怀疑。由于美国和其它西方主要工业国已无力维持美元与黄金的固定比价,于是在1968年3月,美国不得不实行“黄金双价制”。 “黄金双价制”是指黄金官价用于各国中央银行用美元向美国兑换黄金,市场金价则由供求关系所决定。

为了摆脱美元危机的困境,国际货币基金组织于1969年通过了设立特别权的决议。特别权(Special Drawing Right,SDR)被称为“纸黄金”,成员国可用它履行原先必须黄金才能履行的义务,可用它充当国际储备,可用它代替美元清算国际收支差额。

“黄金双价制”的出现,实际上说明了美元已变相贬值,意味着布雷顿森林体系的根基已发生了动摇。

3、第三次美元危机与史密森协议

11年夏,爆发了战后第三次的美元危机,国际金融市场又一次掀起抛售美元、抢购黄金和西德马克等西欧货币的浪潮,法国也带头以美元向美国兑换黄金。美元第三次危机形成的主要原因在于,11年美国出现了自1893年以来未曾有过的全面贸易收支逆差,黄金储备已不及其对外短期负债的五分之一。面对各国中央银行挤兑黄金的压力,美国尼克松被迫于当年8月15日宣布实行“新经济政策”。“新经济政策”的主要内容除对内取冻结物价和工资,削减开支外,对外取了两大措施:停止美元兑换黄金和征收10%的进口附加税。

在国际金融市场极度混乱的情况下,西方“十国集团”于12月达成“史密森协议”,其主要内容是:美元对黄金贬值7.89%,即38美元等于一盎司黄金;一些国家的货币对美元升值,比如日元、西德马克等;扩大汇率波动界限,由不超过平价上下1%扩大到上下2.25%;美国取消10%的进口附加税。尽管“史密森协议”勉强维持了布雷顿森林体系的固定汇率制,但美元与黄金可兑换性的终止,等于抽去了其支柱,布雷顿森林体系的核心已经瓦解。

4、第四次美元危机与牙买加协定

12年下半年开始,美国国际收支状况继续恶化,人们对美元的信用彻底地失去了信心,国际金融市场上再次爆发了美元危机。美国于13年2月被迫宣布战后美元第二次贬值,美元对黄金贬值10%,即黄金官价由每盎司38美元再提高到42.22美元。但美元的再度贬值仍未能制止美元危机,伦敦黄金价格一度涨到每盎司96美元,西德和日本的外汇市场被迫关闭达17天之久。在这种情况下,西方国家经过磋商达成协议:取消本币对美元的固定比价,宣布实行浮动汇率制。至此,以黄金为基础、美元为中心的可调整的固定汇率制彻底解体,布雷顿森林体系完全崩溃。

16年1月,国际货币基金组织在牙买加召开会议,达成“牙买加协定”,标志着布雷顿森林体系的最后终结。

1929年美国经济危机的时候金价有没有上涨

二战后美国的黄金储备非常多。所以美国为了加强美元对世界的影响,就和黄金挂钩了。

美元与黄金挂钩。各国同意美国规定的35美元一盎司的黄金官价,每一美元的含金量为0.888671克黄金。各国或中央银行可按官价用美元向美国兑换黄金。为使黄金官价不受自由市场金价冲击,各国需协同美国在国际金融市场上维持这一黄金官价;其他国家货币与美元挂钩。其他国家规定各自货币的含金量,通过含金量的比例确定同美元的汇率。因为国际黄金价格是用美元结算的,而黄金它本身的价值是不变的,若是美元升值黄金就要贬值,若是美元贬值黄金就升值!所以这就构成了一个特殊的关系,我们国内的黄金是根据国际市场报价而改变的!还有什么问题可以问我。Qq1252251678 想做投资的也可以咨询我。

黄金价格的波动规律

1929年美国经济危机的时候黄金价格由制定,从1盎司折合20.67美元上升为1盎司折合35美元,但不允许私人收藏和买卖黄金。

1929年的危机给控制美联储的国际银行家带来的一个直接的最想要的收获—1933年3月9日,以拯救金融危机和防止美国黄金向欧洲流失的堂皇名义,刚刚上任5天的美国新任总统罗斯福(Franklin D. Roosevelt)急不可耐地推出了《1933年紧急银行法案》(The Emergency Banking Act Of 1933),它获得国会参众两院的通过。该法案授予罗斯福管制、禁止金银出口或窖藏的权利,授予财政部要求民众上缴所持有的一切金币、金条以及黄金券(该证券完全由黄金担保)的权利。在国际银行家的鼎力相助下,罗斯福铁了心要剥夺美国人民自由拥有黄金的权利。4月5日,他发布一道行政命令,要求所有人向银行交出金币、黄金券和金条,以每盎司黄金20.67美元的价格兑换纸币或银行存款;银行向美联储上缴黄金。任何私藏黄金者,将被重判10年监禁和25万美元。罗斯福对此的狡辩是紧急临时措施,但该法案直到14年才被废止。

1933年4月,国会通过的法案进一步授权总统调低美元的含金量,使之达到将近100年前的1837年确定的1盎司兑20.67美元这一比例的50%~60%。1933年6月5日,国会进一步取行动,规定任何合同契约,包括美国所承担的义务中约定的以黄金作为支付手段的条款即刻废止。1934年的1月,美国又通过了《黄金储备法案》,金价重新定为35美元1盎司,但美国人民无权兑换黄金。美国人刚刚上缴黄金换了美元,就被“罗斯福新政”洗劫了近一半。

取缔美国所负义务(美国人民此后在与和美联储的交易中,和美联储不再有支付黄金的义务)中有关的黄金条款引发了大规模的法律诉讼,诉讼案直到高等法院。高等法院认为国会无权取缔所负债务中承诺的以黄金支付债权人的义务;但是,高等法院接着宣称,因为私人持有黄金不再合法,原告要求赔偿美元含金量变动(从1盎司折合20.67美元变为1盎司折合35美元)所引发的损失就无从谈起。

黄金价格的波动规律:

1、黄金运行趋势表现出是周期性很强的投资品种

从黄金长期的价格图表可以看出,1968年到1980年,黄金经历了现代历史上首次大牛市,期间黄金从35美元涨到1980年的850美元。从1980年开始的熊市经历了近20年,黄金价格最低跌到了251.9美元。而从1999年发生的9.11成为牛市的起点,目前一直持续运行在上涨趋势中。

2、黄金价格呈现出明显的季节性波动特点

在长期趋势的中短周期内,黄金价格表现出明显的季节性,即年度价格高点出现在年初的概率非常高,年度低点基本都出现在年中。其主要原因是夏季是西方的传统期和东方黄金消费的淡季,市场呈现阶段性需求不足。

3、黄金价格的波动幅度在增加

近5年来,黄金年度价格的波动幅度均接近40%,最高达到50%以上。日内波动幅度一般在1%到3%以内。这与黄金价格相对历史较高和世界经济、政治的局势不稳定有一定关系。

4、日内交易时段特点

6点开始到14点,这个阶段是亚洲交易时间,一般没有明显的方向,甚至走势多与当天走势方向相反;14点到18点,这个时段为欧洲上午时间,波动逐渐增加;18点到20点,这个时段为欧洲中午休息和美国市场清晨时段,波动较小;20点到0点,为欧洲下午盘和美国上午时段,容易走出大的行情;零点以后,美国的下午盘时间,这段时间调整较多。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。