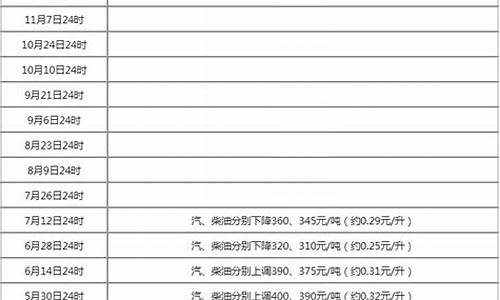

油价1228调整_油价调整一览

美国能源信息署(EIA)公布数据显示:2013年9月,中国原油净进口超过美国,成为全球最大的原油净进口国;中国原油日均消费量为1076×104桶,日均产量为446×104桶,净进口量为日均630×104桶;美国原油日均消费量为1852×104桶,日均产量为1228×104桶,净进口量为日均624×104桶。并且预测,从2013年9月份以后,直到2014年年底,未来中国原油净进口量超过美国将成为常态。而世界石油交易价格的大起大落对中国产生影响最直接的,就是中国进口石油资源成本不定,风险增加。

中国的石油生产与消费需求的关系从1993年开始出现不平衡以来,就不得不依靠石油的进口来弥补其差额。因此从1994年至2011年间,表2-10数据显示,随着中国年需求量的迅速提高则从国外进口石油的量逐年攀升。1996年比1994年增加了近7倍,而2004年比1994年增长了60多倍。从2000年以来,中国年进口量比20世纪90年代增长速度加快,尤其是2008年以后(图2-3)。

表2-10 中国石油进口量与油价变化趋势

数据来源:中国国土资源综合统计年报1990—2008,中国海关统计年鉴,中石油网,BP Statistical Review of World Energy June 2013。

2000年进口量由5.1294×108桶提高到2007年的11.9109×108桶,8年时间增长了1.32倍。中国石油进口量变化有3个较为明显的增长台阶,2000年、2004年和2006年。中国有如此强劲的石油进口需求,那么国际油价与其关系非常值得研究。

图2-3 中国石油进口量与国际石油价格变化趋势图(数据来源:中国国土资源综合统计年报,中国海关网海关统计,中石油网,BP Statistical Review of World Energy June 2013)

表2-11 中国石油进口平均价格与油价变化趋势 单位:美元/桶

数据来源:中国国土资源年鉴、中国海关统计年鉴,BP Statistical Review of World Energy June 2013。

注:平均进价由进口量与金额计算而得。

从中国石油进口平均价格与国际石油市场价格走势比较来看,2000年至2003年间,中国进口石油的平均价格基本与国际油价的最高值持平,以后该问题有所缓和(表2-11)。但是这个平均价格是由不同品质的原油进口金额平均而得,若低质低价的原油进口的多,那么平均价格就会下来。所以这还不能说明中国原油的进口完全抓住了国际原油市场最低价格的机会,只是已有这种倾向。

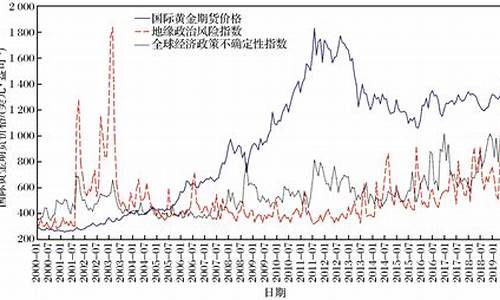

世界石油交易价格相对较高地区代表为西德克萨斯和布伦特价格(图2-4)。以此为代表,与中国石油进口量的变化规律总体趋势比较(图2-3)。由此显示,总体趋势是世界石油价格不断上升,中国的石油进口量不断提高的规律。但是又有一些特殊点:2000至2002年间随着布伦特石油价格降低,中国石油进口量有所减少;受世界金融危机影响,2009年世界石油价格下跌,但中国的石油进口量一直快速增加。这是因为2009年中国进入了战略石油储备基地基础设施建设陆续完工的注油期,因此石油进口量只会升不会降。中国石油进口量变化趋势与世界油价相对较低的地区代表价格迪拜和福卡斯的变化规律与前基本相同(图2-4)。

图2-4 中国进口原油平均价格与国际油价比较(数据来源:中国国土资源年鉴,中国海关统计年鉴,BP Statistical Review of World Energy June 2013)

通过以上分析可知,中国石油进口量增加时国际油价就上升,当然这本身也符合市场经济规律。这个现象可以从两方面理解:一方面,只要中国石油进口需求加大,国际市场就会提价;另一方面,也可以认为中国的石油需求对国际油价已经有了影响的力量。前者对于中国发展经济,在国际石油市场上的地位等都为威胁因素,后者则说明已有了影响市场的机会。所以,应该想办法采取措施抓住该机会以促进国家的经济发展、国际名声的提高。

总之,从全球范围来看,常规石油产量在下降,而能源消费需求在上升,油价将会不断地上涨。有人认为“未来10年,全球需要增加相当于4个沙特阿拉伯或10个北海的产量才能维持目前的供给水平”[41]。埃克森美孚公司在其2013年度长期能源预测报告中预测,天然气消费在2025年前后成为仅次于石油的全球第二大常用燃料,到2040年将增长65%[50]。这对于石油能源产品市场来说,不得不说是一个非常严峻的问题。

市场分布

提示:美国、欧洲以及亚太地区是三大消费区

目前,全世界石油出口总量为 22.9亿吨,其中中东为9.5亿吨,俄罗斯3亿吨,分别占到世界出口总量的41.5%和13.1%。但俄罗斯国内需求旺盛,石油出口增长的空间有限。预计到2020年,中东地区石油的出口量将占世界的一半以上。西非是仅次于中东的第二大原油出口地区,其市场主要将原油运输到美湾、欧洲以及亚太地区,根据目前统计我国每年约25%的原油来自该地区,是我国的第二大原油进口市场。目前美国、欧洲、亚太地区,是全世界三大石油消费区,石油消费总量占世界的75%左右,石油净进口量占世界石油总进口量的84%。而原油年产量仅占世界总产量的30%左右。由此可见目前石油的地区供给和消费的区域不平衡性,而船舶运输作为石油运输中最依赖的主要工具。其规模性、结构性、安全性则受到供给双方,乃至国家、世界的高度关注。

船型情况

提示:VLCC是引领整个市场的关键

①大型船舶(VLCC,200?熏000 +DWT)

作为远程石油运输最经济的船型,超大型船舶(VLCC)是引领整个航运市场的关键。中东、西非仍旧是VLCC的两大主要市场,其运价在2004年以前一直走势低迷。 2004年航运市场迎来了“百年不遇”的历史高峰,其运价达到了历史性的WS300以上的高位,长期压抑的船东市场得到了极大的鼓舞。与此同时船舶的买卖、新造也达到了历史的最高位,一艘新造的双壳 VLCC船舶价格达到1.2亿美元以上,而且绝大多数造船厂在2008年以前的造船计划已经排满,造成了在今后3-5年内船舶大量下水的现状。同时由于MARPOL公约已经对单壳船作出了2010年淘汰的具体规定,所以在运价高企的VLCC市场,2005年乃至今后的3-5年船舶基本不会出现大量的拆除,船舶供需的不平衡性将逐步体现。目前中东VLCC的日收益在5-8万美金,西非市场略好于中东市场,运价相对保持在较高的水平。

②中小型船舶(SUEZMAX、 AFRAMAX、PANAMAX.MR)

3-15万吨的中小型船舶市场分布不同。SUEZMAX、AFRAMAX的主要航线集中在西非、欧洲、美湾海域,PANAMAX、MR在美湾、远东市场。2005年中小型船舶运价起伏较频繁,主要原因是受到突发事件影响。如:地中海地区经常发生的船舶塞港现象,欧洲海域主要港口的罢工事件,墨西哥湾、远东地区频繁的飓风等等经常造成相同船舶,不同航线运价巨大的差别。

③国内原油、成品油运输

近几年内贸原油运输价格变化不大,其运输份额仍由中海垄断。中远自2001年参与中海油渤海油田原油增量每年120万吨的运输外,暂无其他运输份额增加。成品油运输价格较往年略有上涨,2005年全年的成品油运输量达到1800万吨左右。国内石油运输主要依赖 3万吨以下的船舶,其结构也主要以单壳船为主。2005年4月MARPOL公约对单壳船重油的限制对国内油品运输带来了不小的影响,因此安全性成为今后几年的重点,如果出现任何重大的事故,导致国内沿岸运输船舶规定的进一步严格,将对运输市场带来较大的冲击。

运价走势

提示:全球油轮运价保持在较低水平

当前全球石油运输依然处于下降周期中。预计2006年全球石油消费增长率将从2003年?穴进口量 9112万吨?雪至2004年(12281万吨)水平快速回落,分别达到1.5%和 1.4%,并维持在2005年(12682万吨)的水平上。油轮运输市场上,全球主要原油进口国家中国和美国原油进口速度放缓是压制全球原油运输需求的主要原因。高油价和经济增长乏力限制了美国石油的消费,而我国国内石油定价水平的缺陷大大抑制了炼油厂商的积极性, 2005年我国原油进口约1.27亿吨,同比增长6.5%,增速大大低于2003至2004年的30%。预计我国2006年原油进口增长速度依然会徘徊在 5%左右的水平,全球石油消费增长率大约维持在1.4%左右。

从油轮运力的角度来看,考虑到前几年油轮订单将在2006年大量释放,我们预计2006年油轮运力增长率为4.6%,运力增长水平依然比较快。全球油轮运价保持在较低的水平。值得一提的是,影响原油运输价格的因素很多-如台风、罢工、油价、区域政治等,一定程度上会使运价出现短期的波动,使得航运股具有一定的短期投资机会。但从大趋势来看,2006年运力的快速供给和需求的缓慢上升依然使得油轮运价保持较高位置的可能性很小。

原油码头

现有能力

提示:大型原油接卸泊位数量已显不足

目前中国沿海港口具有接卸20万吨级以上油轮能力的港口仅有大连、青岛、舟山、宁波和茂名水东、广东惠州等几个港口。在中国重要的石油消费和加工基地华南地区,由于只有水东一个单点系泊装置,原油接卸仍然主要采用水上过驳的方式,一旦遇到大风浪,油轮便无法靠泊。大型油轮泊位的不足,已经严重制约了华南地区石化工业的进一步发展。即使在港口较多的环渤海地区,由于航道深度不够,缺乏20米以上的深水航道,大吨位油轮不能抵岸靠泊,也只好采用水上过驳这种费时费力的方式。

截至2002年底,全国沿海共有原油卸船泊位23个,总能力 102207吨/年,2002年完成吞吐量9249万吨,见表1。其中20万吨级及以上泊位4个,分布在青岛港、宁波港、舟山港和茂名港。

从表中可见,我国进口原油运输中存在以下问题:

①缺乏25万吨级以上的大型深水泊位

目前,在国际航运市场,原油运输的中远洋运输船舶主要在10万吨级以上,其中25万吨级以上船型已经成为远洋运输的主力船型,我国外贸原油进口的中东、非洲、欧洲航线均是该吨级油轮承载的最合理运输方式。

2002年,全国沿海20万吨级以上大型专业化原油码头泊位4个,能力5019万吨(详见表2)。根据我国外贸进口原油以远洋运输为主的特点,及三大区域原油进口量增长形势,大型原油接卸泊位数量已显不足。

②环渤海地区港口合理布局问题尚未解决

经过几年的调整及建设,我国沿海原油运输港口布局有了较大的改善,基本适应了沿海炼厂的发展形势,有力地推动了我国石化工业的发展。目前,长江三角洲地区已基本形成以宁波、舟山为中转基地的布局形态,华南沿海地区已形成惠州、茂名为主要接卸港的格局,今后将结合炼厂的建设相应建设原油泊位,而环渤海地区港口腹地石化炼厂较多,可供选择的进口原油运输方案也较多,需要通过深入的运输系统论证进一步明确和完善港口布局。特别欣喜的是,2004年7月大连港30万吨级原油接卸码头正式投入营运,揭开了环渤海大型油轮码头改造、扩建的序幕。

规划方案

提示:未来沿海将形成13-16个20万吨级以上泊位

根据外贸进口原油需求分析,结合沿海港口泊位现有设施,对主要港口适合建设大型原油泊位的岸线资源进行分析认为:

近期即2010年前后,环渤海地区将形成大连、天津、青岛为主要接卸港,三港将加紧建设25万吨级以上泊位,以满足东北、华北和山东地区外贸原油进口需要,青岛港富裕能力可为京津冀地区补充, 2010年后增加津冀沿海接卸能力,以服务于华北地区炼厂继续扩大进口外贸原油的需要。

长江三角洲地区仍以宁波和舟山的大型接卸码头为主,通过原油运输管道向上海、南京等地中转的运输格局,考虑到原油运输管道的维修及安全等因素,适当保留一定的水水中转,因此,仍将继续深化宁波、舟山大型深水码头建设。

华南地区(含福建沿海和西南沿海)泉州、惠州、茂名等大型泊位分别为各自炼厂服务,湛江港除为东兴炼厂服务外也为茂名炼厂和外贸进口奥里油提供转运服务。未来该地区应根据大型炼厂的扩能或新建计划,以“炼厂—码头”结合的方式,建设大型原油接卸泊位。

下一步沿海石化企业布局可能出现新的石化基地,但建设仍将依托深水港,因此,不影响运输总体格局。

综上,未来沿海将形成13—16个20万吨级以上大型原油接卸深水泊位,环渤海地区(5个)主要分布在大连、天津、青岛和曹妃甸,长江三角洲地区(4个)主要在宁波港大榭岛、舟山港册子岛,福建沿海(1个)在泉州湄州湾内,华南及西南地区(3--6个)分布在惠州、湛江、茂名、北海、海口。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。